你敢信吗?“贷款”也变成一款产品在直播间上架。

今年入夏以来,包括商业银行、助贷公司在内的不少机构,纷纷扎堆抖音、快手、微信等平台,开启了”直播带货”模式。

而信贷员则摇身一变成为主播,以“低息”“限时优惠”和“新人专享”等为诱饵,推荐银行信贷产品,声浪一家盖过一家,引发了极高的热度。

但在近期,直播“放贷”却开始哑火。而且监管部门也已出手——据每日经济新闻,监管层近日向各家银行下发《关于开展网络直播销售情况调研的通知》,拟调研银行2021年以来的网络直播销售情况和过往的投诉纠纷。

有业内人士指出,直播贷款的方式值得探索,但需要纳入银行的合规管理体系和消费者保护管理体系。

直播放贷,银行们玩得挺花

“限时4.8%利率新人专享”;

“新客首期利息5折券”;

“最高可借20万,最快5分钟放款”……

据不完全统计,交通银行、网商银行、微众银行、宁波银行、中信银行等金融机构以及360借条等助贷机构都“试水”了贷款营销直播。特别是618大促时,有机构甚至宣称,“抖音直播间申请且授信通过,即有机会抽奖海蓝之谜和iPhone14”。

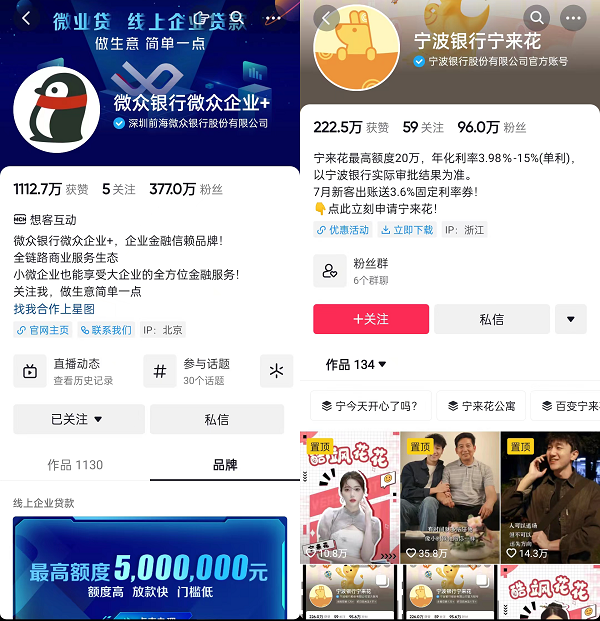

其中,做得最亮眼的当属地方商业银行宁波银行。在抖音平台,利用“百变小宁”小姐姐短视频,一举将“@宁波银行宁来花”做成了准百大V。目前,该账号共发布134个作品,收获222.5万点赞,96万粉丝,以及6个粉丝群,其中4个已经达到500人群满。

“宁波银行宁来花”直播间力推的是最高额度20万,最低年化3.6%的贷款,并且在直播间推出新出账客户最高免息10天的优惠活动。根据页面披露,年化3.6%的贷款要用券抵扣,非新客首借年利率3.98%起。

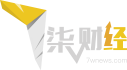

微众银行则在直播间里,持续开展了以“最高额度500万元,快至1分钟到账,无需抵押质押”为主题的直播,每次直播都长达三四个小时,最长的一次发生在4月18日,连续直播了8个小时。目前其粉丝数已高达377万。

今年入夏以来,包括商业银行、助贷公司在内的不少机构,纷纷扎堆抖音、快手、微信等平台,开启了”直播带货”模式。

而信贷员则摇身一变成为主播,以“低息”“限时优惠”和“新人专享”等为诱饵,推荐银行信贷产品,声浪一家盖过一家,引发了极高的热度。

但在近期,直播“放贷”却开始哑火。而且监管部门也已出手——据每日经济新闻,监管层近日向各家银行下发《关于开展网络直播销售情况调研的通知》,拟调研银行2021年以来的网络直播销售情况和过往的投诉纠纷。

有业内人士指出,直播贷款的方式值得探索,但需要纳入银行的合规管理体系和消费者保护管理体系。

直播放贷,银行们玩得挺花

“限时4.8%利率新人专享”;

“新客首期利息5折券”;

“最高可借20万,最快5分钟放款”……

据不完全统计,交通银行、网商银行、微众银行、宁波银行、中信银行等金融机构以及360借条等助贷机构都“试水”了贷款营销直播。特别是618大促时,有机构甚至宣称,“抖音直播间申请且授信通过,即有机会抽奖海蓝之谜和iPhone14”。

其中,做得最亮眼的当属地方商业银行宁波银行。在抖音平台,利用“百变小宁”小姐姐短视频,一举将“@宁波银行宁来花”做成了准百大V。目前,该账号共发布134个作品,收获222.5万点赞,96万粉丝,以及6个粉丝群,其中4个已经达到500人群满。

“宁波银行宁来花”直播间力推的是最高额度20万,最低年化3.6%的贷款,并且在直播间推出新出账客户最高免息10天的优惠活动。根据页面披露,年化3.6%的贷款要用券抵扣,非新客首借年利率3.98%起。

微众银行则在直播间里,持续开展了以“最高额度500万元,快至1分钟到账,无需抵押质押”为主题的直播,每次直播都长达三四个小时,最长的一次发生在4月18日,连续直播了8个小时。目前其粉丝数已高达377万。

另外,以互联网为平台的民营银行网商银行,在今年3月开始直播后,到目前为止粉丝数也已达390万人。

除贷款业务外,不少银行的信用卡部门也在利用直播吸引用户开卡。“直播间新户在激活卡片后立返19元!”中信银行信用卡在直播间打出了这样的宣传口号;“新用户刷卡三笔指定渠道88元以上的消费,就能用积分获得120元刷卡金!”交通银行信用卡买单吧也宣称。

实际上,信贷企业在抖音等平台投放贷款业务,此前已有先例。在疫情期间,有统计发现,阿里(蚂蚁花呗/借呗)、腾讯(微粒贷、小鹅花钱)、京东(京东白条/金条)、字节跳动(DOU分期、放心借)、小米(随星借、小米分期)等依托互联网大厂的信贷平台均在抖音上投放过消费贷业务。但银行属性的金融机构下场并开启“直播放贷”,尚属首次。

为何银行会选择用此种形式来营销?

这首先与LPR(贷款市场报价利率)下调,部分银行消费贷利率随之下调有关。据财联社报道,工行北京分行微信公众号6月25日发布的最新信息显示,即日起至9月30日,工行个人信用贷款“工银融e借”年化利率低至3.55%。根据介绍,至9月30日,该产品1年期年化利率低至3.55%,2-3年期年化利率低至3.6%,4-5年期年化利率低至4.08%,贷款期限最长5年。

疯狂“内卷”之下,前不久各银行还面临着年中贷款指标的压力,在传统营销模式利润见顶的情况下,它们必须寻找更多低成本的获客渠道。

通过直播的形式,不仅可以直接触达客户,减少助贷平台从中抽取的中介费用,而且抖音、快手等平台上有海量的年轻人用户,也让这些金融机构有了足够的筛选空间。

值得玩味的是,此前“贷款”“银行”等字眼在上述几家直播平台里会被限流,但此次有用户却表示,自己在平台上查过贷款相关信息后,每天都被各种贷款广告、直播刷屏。

这意味着,抖音对贷款平台第一次开放了自然流量生态。

监管部门出手,能否“合规”上岗?

不过,在近几日,柒财经在多个时间段通过抖音直播搜索”银行”关键词,发现仅剩“中信银行信用卡”以及“交通银行信用卡买单吧”等银行在推销信用卡,搜索“贷款”,则没有了这些金融机构的身影。

据南方日报报道,有金融机构透露,目前部分短视频平台“暂时不让直播了”。

确实,以宁波银行宁来花为例,根据“抖查查”信息,以“新客年化利率3.6%(用券享、单利)+10天免息!最高20万!”为主题的直播,宁波银行宁来花在6月一共开展了19场。其中在6月1日、2日、6日、8日、9日、15日都进行过两场。但该账号的最后一场直播,却停留在了6月21日。

有业内人士表示,这是因为金融产品属于持牌业务,具有很大的特殊性,合规要求高——不仅要求主播需要具有专业资质,而且不能随意针对金融产品进行或指导投资操作,更不能不当营销、夸大宣传,以免引发非理性贷款。

但据媒体报道,在部分金融机构的直播间里,各类优惠通常以醒目的花字显示,而风险提醒、免责条款等往往被隐藏于不显眼的地方,某些优惠的享受其实有限定前提,甚至有不少用户反馈称”货不对板”,表示申请的贷款利率远超直播中营销的利率。

因此有业内人士称,直播贷款的方式值得探索,但需要纳入银行的合规管理体系和消费者保护管理体系。要对贷款直播内容进行审查,确保直播内容真实准确,没有误导、诱导和不实内容。还要对主播的业务资质、业务能力进行审查,确保熟悉相关业务监管制度和该行制度。

其实监管部门早就意识到了问题的所在,2020年10月28日,原银保监会发布的《关于防范金融直播营销有关风险的提示》称,当前金融直播营销存在两大主要风险:一是金融直播营销主体混乱,或隐藏诈骗风险;二是直播营销行为存在销售误导风险。

另外,《金融产品网络营销管理办法(征求意见稿)》自2021年12月31日开始征求意见。不过,该文件尚未正式发文,这也让金融类产品直播存在监管空白。

就在7月初,据每日经济新闻,监管部门向各家银行下发了《关于开展网络直播销售情况调研的通知》,调研内容为银行2021年以来开展网络直播销售情况和过往的投诉纠纷,设置了七大问题,其中包括要求银行列举通过网络直播销售的主要业务种类(如开卡、个人贷款、理财等)和涉及的产品品种(如信用卡、个人贷款、理财产品等),了解银行开展网络直播的主要平台、开展网络直播销售的业务办理流程、客户资质审核等风险管理措施以及相关制度机制建设情况。

日前,根据中国证券报的报道,多家银行获悉目前已逐一排查完毕,正在准备报送监管自查结果的反馈材料。

在这样的背景下,或许在不久的将来,在严格的规范下,银行等金融机构将重返直播放贷的舞台。

2023-07-12 21:17:08

作者:华秋实 来源:柒财经

2023-07-12 21:17:08

作者:华秋实 来源:柒财经